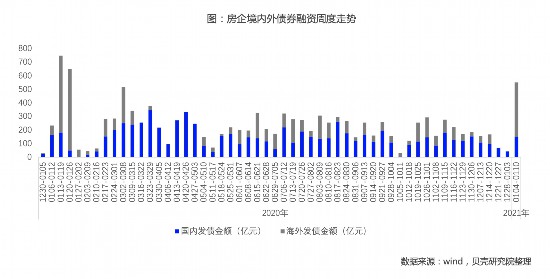

中新經緯客戶端1月11日電 (薛宇飛 實習生 劉璐)貝殼研究院11日發布的報告顯示,在開年首周(2021年1月4日至10日),房企共發行境內外債券30筆,融資(含計劃)金額約550.1億元人民幣,同比增長133.0%。

報告稱,從發行債券結構看,開年首周房企發債以境外為主導。房企境外債券發行(含計劃發行)金額約61.6億美元(約399.1億元人民幣),同比大幅增長481%,占整體發債規模的72.5%。境內債券發行規模約151.0億元人民幣,同比下降約7%。

中新經緯客戶端注意到,多家房企于2021年首周紛紛發行境內外債券,募集資金用途多為用于現有債務再融資。6日,三家房企同時公告發債,具體來看,新城控股擬發行金額為3億美元的優先票據,利率為4.45%;德信中國擬于13日增發1.5億美元額外優先票據,票面利率為9.95%;華南城將發行于2023年到期的1.2億美元優先票據,票面利率達10.75%。

境內發債方面,5日,鑫苑置業公告發行10億元公司債券,票面利率達到8.35%;7日,華僑城宣布發行25億元公司債券,債券分為兩個品種,利率分別為3.58%和3.89%;8日,龍湖集團公告發行2021年第一期公司債券,發行規模為30億元,其中5年期債券發行規模為20億元,利率3.95%,7年期債券規模為10億元,利率為4.40%。

對于房企為何在年初紛紛發債,上述報告分析,歷年首月均為房企債券融資的高峰,2019年、2020年首月發債規模分別為1626億元、1721億元,其中2020年首月發債規模為全年峰值。因此,2021年首月債市火熱符合傳統預期。

報告還稱,2021年房企融資新規與銀行金融機構的集中度管理均處于過渡期,金融監管更趨嚴格,房企對國內金融環境預期緊張,故而會加快新年發債節奏,搶跑債市。預計2021年首月內發債規模大概率將保持高位,境外債占比將大幅提升。(中新經緯APP)